一、保险行业发展现状

从1949年中国人民保险公司与新中国一道诞生开始算起,中国保险业一路走过了70年的砥砺之程,其中既经历过停业近20年之落,更有改革开放后飞速发展之起。

如今的中国保险业,“量”上来说已是保费3.08万亿元、总资产18万亿元的全球第二大保险市场,成绩可谓斐然。而从“质”上来说,无论是保险深度、保险密度,还是保险市场的业务结构、市场环境,我国保险业还有很大的发展空间。要从保险大国成功走向保险强国,仍需要不懈的努力。

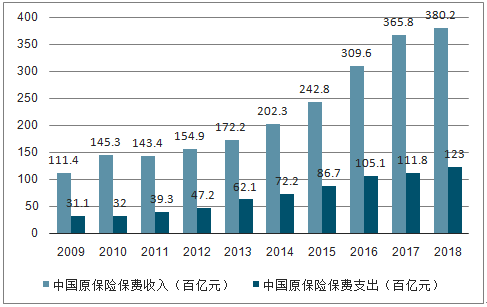

2010-2018年中国原有保险保费收入、支出统计情况

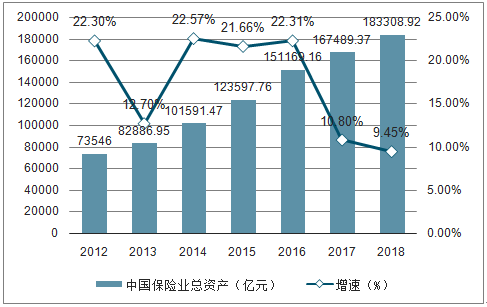

2012-2018中国保险业总资产统计及增长情况

进入全面发展期之后,伴随着中国经济的起飞,中国保险业的发展势头一发不可收。数据显示,中国保险业的年保费收入从复业之后1980年的4.6亿元,增加到2017年的36581亿元,年均增长速度27.5%,这一速度无疑令人咋舌。

截至2018年底,我国保险机构数量达235家,保费收入和总资产分别为3.8万亿元、18.33万亿元,保险密度2724元/人,保险深度4.22%,保险营销员队伍超过800万人。保险市场规模先后超过德国、法国、英国、日本,全球排名升至第二位,在世界500强中有7家中国内地的保险公司,成为全球最重要的新兴保险市场大国。

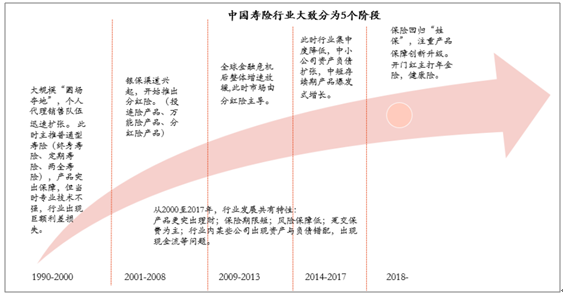

二、我国寿险行业发展历史

国内寿险行业历史发展经历大致五个阶段。第一阶段:中国寿险行业自1982年恢复业务以来,90年代经过不断的复苏发展,中国人保独家垄断格局被打破,不断有新的保险公司成立,保险公司通过个人代理销售队伍迅速扩张而抢占市场,此时寿险产品比较注重保障,以普通型寿险为主打产品,但当时技术并不突出,行业经营经验不佳,其中上世纪90年代初国内通货膨胀严重利率高企,保险产品定价利率较高,在90年代末利率大幅走低后行业出现较大的利差损,同时保监会于1998年正式成立。

第二阶段:迈入2000年后,银保渠道开始启动,经过快速扩张、监管调整,行业规模快速增长,投连险、万能险等偏理财类产品销售占比迅速提高;2008年金融危机之后,行业进入低迷期,银保渠道与代理人渠道增长困难。

第三阶段:2010年底银保渠道新规整顿产品销售趋严,2011年寿险行业保费收入为-8.95%,为少有的保费收入负增长年,此时市场由分红险主导。

第四阶段:进入2014年,受益于资本市场转暖,保险公司投资受益加强,部分中小寿险公司大力通过中短存续期产品(万能险)扩张资产负债表,代理人考试在2015年放开,监管呈现边际宽松,代理人规模有提升,直至2017年,该阶段行业集中度降低。

第五阶段:2017年开始行业监管趋严,监管强调保险回归保障,保险76号与134号文件出台规范快返型万能险,行业告别了通过中短存续期保险快速扩张的时代,2018年行业寿险保费增速仅小幅正增长(同比增速为0.85%),保险公司开始注重回归保障产品,此时主打健康险与年金险。

中国寿险行业发展阶段

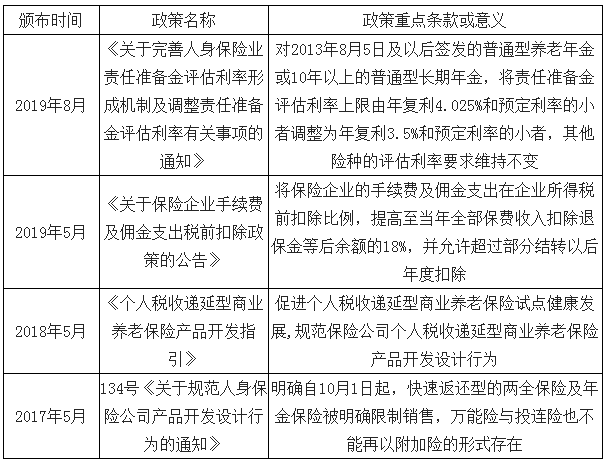

近年来关于寿险行业的重要监管政策

三、我国寿险行业发展概况

人身保险的保费收入分别从2003年的3011亿元增长至2018年的26260亿元,年复合增长率为14.50%。2018年行业受监管趋严以及多数公司主动调整产品销售结构的影响,原保险保费收入同比增速降至仅1.87%;受2018年行业转型的逐步推动,2019年上半年行业增速回暖,升至16.05%(2018年上半年同比增速为-7.43%)。

寿险中业务结构逐渐向好,健康险业务近年保持高速发展。2019年上半年,寿险的三大业务寿险、健康险和人生意外伤害险的原保险保费收入分别为15026、3976、641亿元,占比分别为77%、20%、3%,同比增速分别为12.46%、31.68%、17.25%。

从寿险历年保费收入结构上来看,寿险业务一直是主力产品,但是健康险业务近年来保持高速增长,人寿意外伤害险增速保持在10%~20%之间较平稳的水平,健康险与意外伤害险合计占比呈逐年上升态势,行业销售产品结构向偏保障型产品转型。

保险代理人规模高速增长是负债端增长的重要推动因素之一。从2013起,受监管政策放松代理人考试取消、保险公司大力发展人海战术以及行业景气度提升因素影响,行业中的保险代理人规模快速增长。保险行业代理人从2013年底的290万增长至2018年底的871万,5年间的年复合增长率为24.60%。近两年保险代理人增速呈下滑趋势,2018年同比增速为7.94%。保险代理人的高速增长是推动了寿险行业保费收入的快速增长重要因素,行业代理人规模复合增长率与行业寿险保费收入同比增速呈现较大的正相关性。

保险行业资产与投资总额不断壮大,保险行业资产总额从2003年的9122.84亿元增长至2018年的18.33万亿元,年复合增长率为22.14%;行业投资总额从2003年3828.87亿元增长至2018年的13.97万亿元,年复合增长率为27.10%。单看寿险公司,2018年末资产总额合计为14.61万元,同比增长10.55%。

四、寿险行业发展前景

我国保险市场区域发展与人口分布、经济发展水平密切相关。以我国各省市2018年寿险原保险保费收入排名,排名前十的省份或直辖市分别为广东、江苏、山东、河南、四川、浙江、北京、河北、湖北和上海,这十个省市多为东部沿海经济发达省份与中西部人口大省,2018年原保险保费收入排名前十的省市占占全国总比重为59.04%。同时,这十个省市全国常住人口合计占比为51.01%、全国GDP合计占比为61.05%,我国保险市场区域发展与人口分布、经济发展水平密切相关,现阶段保险产品展现出了一定的消费属性,我国保险市场区域发展较不均衡。

寿险需求将持续释放。国内寿险行业经过了快速发展后,但仍面临着巨大的市场空间,未来寿险需求将持续释放。主要原因如下:1)经济水平发展提升将带来居民人均可支配收入提升,居民购买力提升,寿险产品作为居民日常生活中分散风险的实用工具,加之目前我国居民商业寿险保障水平不高,势必将受益于经济发展的成果。

2)长寿势必将带来保障需求的提升。随着生活水平的不断提高、医疗技术进步等因素影响,人们的预期寿命将不断提高,我国人口老龄化势必将不断加深,叠加少子化趋势,我国老年人口总抚养比仍在不断提升,国内目前的社会保障体系将难以应对未来老龄化趋势。长寿将带来养老、疾病等保障需求提升,随着中产阶级崛起,未来以年金、健康险为代表的强制储蓄型与保障型产品或迎来快速发展,此外,创新类的面向“银发人群”养老需求的产品市场空间较大。

五、行业竞争格局

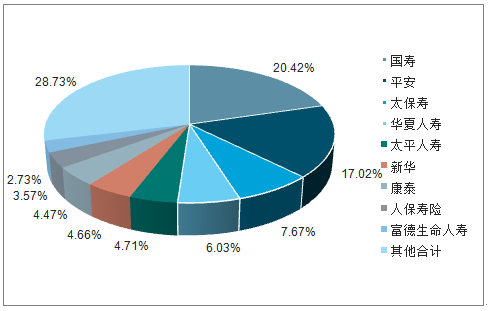

行业集中度较高,更易形成马太效应。2018年中国前六大寿险公司和中国前九大寿险公司的市场份额分别为60.49%与72.26%,其中前六大寿险公司中国人寿、中国平安(包括平安人寿、平安养老)、太保人寿、华夏人寿、太平人寿、新华保险市场份额分别为20.42%、17.02%、7.67%、6.03%、4.71%、4.66%。保险行业经营周期长,集中度高,短期内排名靠前的公司地位难以撼动,竞争更多是存在大型保险公司之间,更容易形成马太效应。

大的保险公司具有天然优势,首先,大保险公司早已建立品牌知名度,品牌溢价明显,经营经验通常也更丰富;此次,大型保险公司经验谨慎,特别是对寿险公司来说,正常情况下,大型保险公司比中小型抗风险能力更强,资产端投资压力也会相应减小;大保险公司在保单数量足够多的时候,大数法则作为保险公司经营的基石将得到更好的应用;最后,大保险公司资产规模大,资产配置灵活性更大,资产收益率更容易保持稳定。

2018年我国寿险公司的市场份额