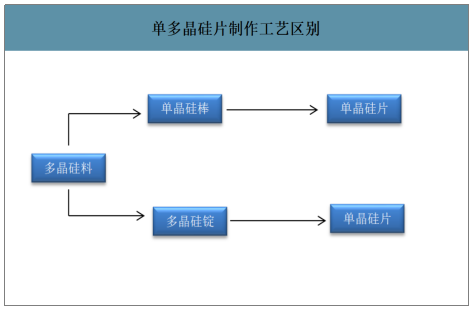

晶硅光伏电池体系主要分为单晶和多晶。单晶通过旋转提拉的工艺将多晶硅料制成单晶硅棒(长晶工艺首先制成圆棒,再通过切方制成方棒),多晶通过铸锭工艺将多晶硅料制成多晶硅锭,硅棒/硅锭再通过切片工序分别制成单晶/多晶硅片。

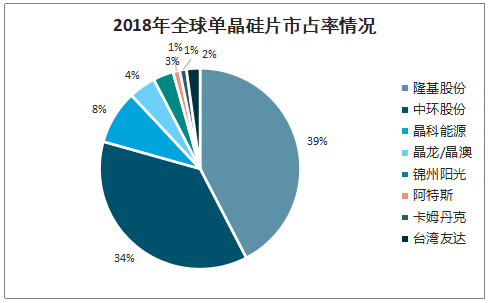

一、单晶硅片行业市占率

单晶由于内部原子排列有序,因此制成电池/组件后光电转换效率较多晶更高。2018-2019年单晶Perc电池的转换效率约为21.8-22.1%,多晶Perc电池的转换效率约为20.3-20.5%,效率差值约为1.5-1.6%。在实际生产中,在2018-2019年阶段,由于多晶Perc电池制造的性价比不如单晶Perc电池,制造商多仍生产常规多晶BSF电池,效率范围19.2-19.4%,较单晶Perc电池效率差异较大;至2019-2020年,多晶厂商推出的准单晶或将替代常规多晶,准单晶Perc电池的转换效率预计约为21.8%,仅略低于单晶Perc电池。

单多晶硅片制作工艺区别

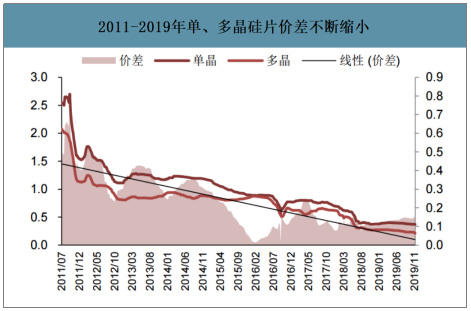

技术进步推动单多晶价差不断减小,单晶市占率快速提升,替代已成趋势。2015-2016年,基于单晶拉棒、切片技术的迅速发展,单、多晶硅片的价格差距大幅缩小。2016年初,单、多晶硅片价差曾降至最低0.02美元/片,对应单、多晶电池效率差约1.3%;后由于国内光伏领跑者项目的市场引导,以及2018-2019年单晶Perc电池的技术升级,单晶Perc电池与多晶BSF黑硅电池效率差幅达约2.6%,单晶硅片的单位价值量较多晶显著提升,因此单、多晶硅片价差有所回升,但总体已较2015年以前水平大幅下降。截至2020年2月20日,单、多晶硅片价格分别为3.06元/片、1.55元/片,价差1.51元/片,在此情况下单晶硅片毛利率达到30-40%,而多晶硅片毛利仅为5-10%。

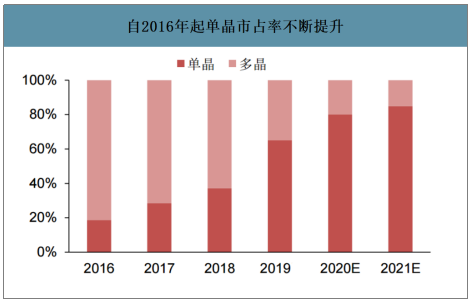

由于单晶性价比优势的不断凸显,近年来全球光伏装机中单晶的渗透率也在不断提高。2019年单晶Perc技术与多晶效率差距预计进一步扩大,单晶市占率有望达到65%,2020-2021或进一步达到80-85%渗透率,下一代电池技术如HIT、IBC等均基于单晶技术向上升级,意味着单晶技术路线具有更大的上升空间,目前主流厂家均积极储备,单晶对于多晶的替代趋势已成。

2011-2019年单、多晶硅片价差不断缩小

自2016年起单晶市占率不断提升

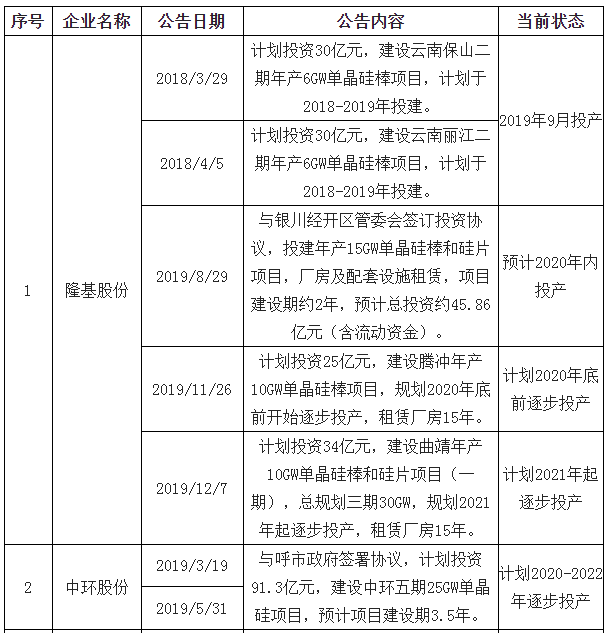

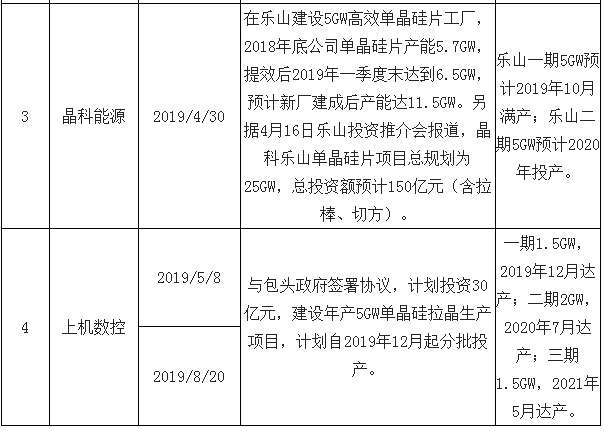

二、单晶硅片行业新增产能

近2-3年,由于单晶Perc电池产业链成熟、技术指标不断超预期所带来的效率和性价比优势,带动电池片厂商纷纷升级和加码单晶Perc产能,包括对原有单晶电池产线的Perc化升级和新增单晶Perc电池产能。2017-2018年是原有单晶电池产线Perc化的主要阶段,2018-2019年则是新建单晶Perc电池产能的高峰期。2020年起,由于隆基166尺寸、中环210尺寸大硅片的加码,单晶Perc电池的技术优势有望再上一个台阶,叠加下一代HIT、IBC等电池量产工艺尚未完全成熟的因素,2020年单晶Perc电池的扩产周期预计仍将延续。

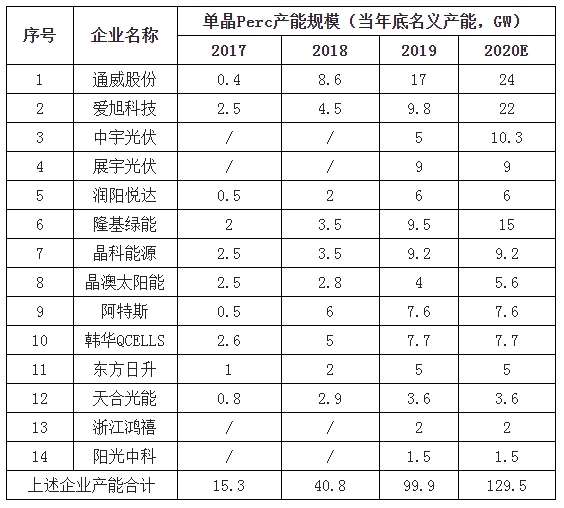

国内14家主要电池生产厂商单晶Perc电池的产能及扩产计划:1)以隆基、晶科、韩华QCELLS等为代表的组件或一体化厂商,多基于自身的组件产销规模,采取部分电池片自产、部分电池片外购的策略,自产电池片比例通常在50%左右;2)以通威、爱旭等为代表的专业电池厂商正跟随市场进行快速扩张,从当前情况来看,头部企业如通威、爱旭等的扩张规模显著高于行业平均扩张速度,未来光伏电池市场有望向头部专业电池厂商快速集中。

截至2019年底,14家主要电池生产厂商的单晶Perc电池产能合计达到约100GW,考虑到市场上中小电池厂商合计也有相当一部分产能规模,至2019年底市场上单晶Perc电池产能总规模估计在120-135GW。2020年,预计单晶电池产能规模将在2019年基础上进一步提升,至年2020年底市场单晶电池产能总规模预计在155-170GW。

2017-2020年主要电池生产商Perc电池扩产及规划情况

2018年全球单晶硅片市占率情况

基于下游单晶Perc电池片的迅速扩张,单晶硅片厂家也纷纷宣布扩产。2018-2019年,隆基股份、中环股份、晶科能源、上机数控等光伏企业先后宣布并实际开工了新建单晶硅棒产能的项目,其中:1)隆基股份预计新增产能规模近50GW,其中15GW已于2019年内投产,25GW计划于2020年内建成投产,剩余10GW规划于2021年起逐步投产;2)中环股份预计新增产能规模25GW以上,其中10-16GW预计将于2020年内投产,剩余部分将于2021-2022年逐步投产;3)晶科能源规划扩产规模25GW,其中2019年、2020年预计分别扩产5GW;4)上机数控目前公布5GW单晶硅片扩产计划,计划自2019年12月起分批投产。

市场部分单晶硅片扩产信息(仅统计拉棒产能)

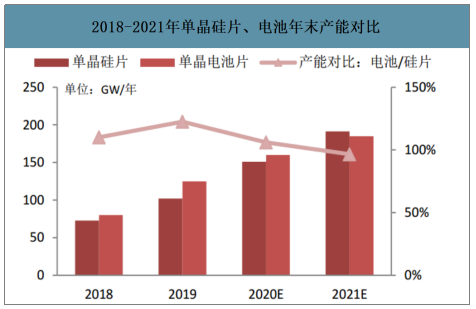

由于单晶硅片新产能的建设及生产爬坡周期较长,通常从设备进场到调试满产需要1.5年以上,同时考虑到单晶硅片产线的投资规模大,大规模扩产需要分批建设,因此相对下游单晶电池片的扩产节奏会相对滞后。2019年,单晶硅片供给相对紧缺;2020-2021年,随着硅片新建产能的逐步释放,供应紧缺的情况将有所改善,但由于下游光伏装机市场高景气,预计单晶硅片生产环节将维持供需紧平衡。

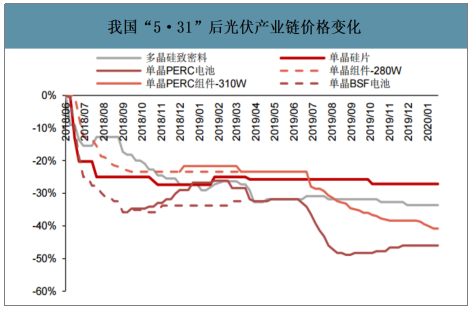

我国“5·31”后光伏产业链价格变化

2018-2021年单晶硅片、电池年末产能对比

三、硅料企业扩产情况

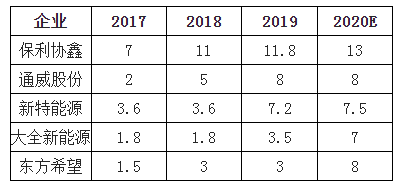

相比硅片/电池/组件等相对下游环节,多晶硅料是此前我国光伏产业链中国产化比例最低的一环,特别在主供单晶的多晶硅致密料部分,2018年以前对进口依赖程度较高。随着近几年光伏市场的快速增长,我国开启了新一轮多晶硅料产能扩建,多家重要多晶硅生产商,如:保利协鑫、通威股份、新特能源、大全新能源、东方希望等,纷纷布局扩产。鉴于近年来单晶占比提升迅速,上述扩产企业的产能大多具备生产较高比例多晶硅致密料的技术能力;以通威、大全、新特为例,其产能致密料率多在80-90%之间。

本轮新增产能大部分已于2019年内建成投产,当前多数产能已实现达产达标,估算2019年末国内多晶硅料产能合计已达到约50万吨/年,其中致密料部分约25-28万吨,能够满足约120-140GW单晶硅片的生产需要。2020年国产多晶硅致密料预计能够覆盖需求80%以上。

2017-2020年国内主要多晶硅料企业扩产情况(单位:万吨/年)

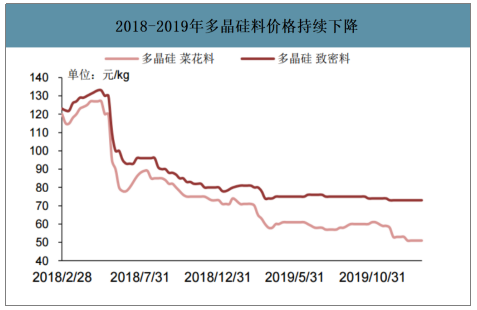

由于国内硅料企业的不断提质降本,近年来我国对于进口多晶硅的依赖度持续降低。国内多晶硅产量占全球产量的比例已由2012年的约30%提升到2019年上半年的63.90%,占比提升一倍。随着2020年国内低成本、高品质产能的进一步释放,市场对于海外多晶硅产能的依赖度也将进一步降低。未来市场将进一步向着国内低成本、高品质产能倾斜,海外高成本产能预计将逐步退出。

2018-2019年多晶硅料价格持续下降

本公司出品的研究报告首先介绍了中国单晶硅行业市场发展环境、单晶硅行业整体运行态势等,接着分析了中国单晶硅行业市场运行的现状,然后介绍了单晶硅行业市场竞争格局。随后,报告对单晶硅行业做了重点企业经营状况分析,最后分析了中国单晶硅行业发展趋势与投资预测。您若想对单晶硅行业产业有个系统的了解或者想投资中国单晶硅行业,本报告是您不可或缺的重要工具。

本研究报告数据主要采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等数据库。其中宏观经济数据主要来自国家统计局,部分行业统计数据主要来自国家统计局及市场调研数据,企业数据主要来自于国统计局规模企业统计数据库及证券交易所等,价格数据主要来自于各类市场监测数据库。