2018-2020年上海自贸区运行状况分析

中国(上海)自由贸易试验区(ChinaPilotFreeTradeZone),简称上海自由贸易区或上海自贸区,是设于上海市的一个自由贸易区,也是中国大陆境内第一个自由贸易区,并将为上海带来十年发展红利。

2019年上海自贸试验区临港新片区正式设立,落实国务院批准的总体方案,出台管理办法,完善体制机制,制定实施特殊支持政策,推动重大改革优先在新片区试点、重大项目优先在新片区布局、重大政策优先在新片区适用。新片区新设企业4025家,签约重点项目168个、总投资821.9亿元。

投资环境进一步优化。市场准入管理新体制不断完善。《市场准入负面清单(2019年版)》正式印发实施,共列入事项131项,相比2018年版减少了20项,放开一批有含金量的措施,移出部分不符合清单定位的措施,持续推动缩短负面清单长度。服务“一带一路”的桥头堡作用持续发挥。目前,浦东企业在新加坡、捷克等32个“一带一路”沿线国家投资近454个项目,中方投资额达74.2亿美元。

金融市场体系日益完备。自由贸易账户功能不断拓展,实现本外币一体化管理,成为境外融资、结售汇便利化等许多重要金融改革的基础。截止2019年12月底,累计开立FT账户13.1万个,全年跨境人民币结算总额38112亿元,比上年增长49.4%,占全市39.0%;跨境人民币境外借款总额42.63亿元,增长6.9倍。

政务服务更加高效透明。商事登记制度改革不断深化,在超市、药店、便利店等14个行业全覆盖实现“一业一证”改革,平均办理时间缩短约90%。注重放管结合,建立健全事中事后监管机制,加强协同监管、集约监管、信用监管,目前发出《行业综合许可证》40张,确保行业健康发展。

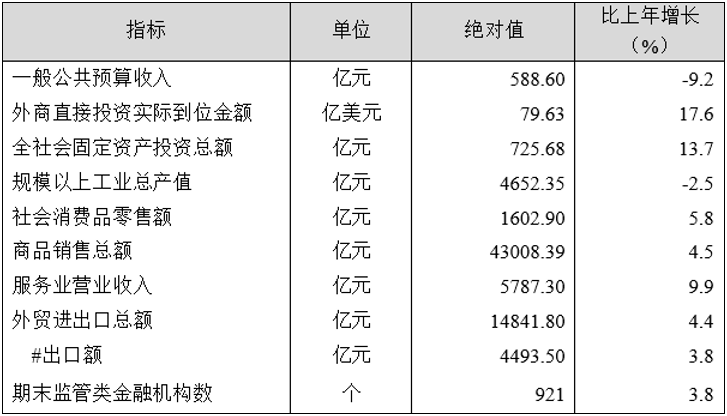

图表 2019年上海自贸区主要经济指标及增速

2019年1-12月,外高桥保税区完成进出口额1278.7亿美元,同比增长2.7%,其中进口额968.5亿美元,增长4.0%,出口额310.1亿美元,下降1.3%。外高桥保税物流园区完成进出口额32.5亿美元,同比下降2.6%,其中进口额12.4亿美元,下降31.2%,出口额20.1亿美元,增长31.1%。洋山保税港区完成进出口额125.6亿美元,下降3.1%,其中进口额80.7亿美元,下降8.9%,出口额44.9亿美元,增长9.3%。浦东机场综合保税区完成进出口额104.1亿美元,增长29.8%,其中进口额56.6亿美元,增长43.6%,出口额47.5亿美元,增长16.4%。四区合计完成进出口总额1541.0亿美元,同比增长3.5%,其中进口额1118.3亿美元,增长3.8%,出口额422.7亿美元,增长2.7%。

2019年保税区域新设企业1252家。按性质分,外资企业361家,内资企业891家。按行业分,贸易类企业533家,科学研究和技术服务类249家,租赁和商务服务类246家,物流类84家,信息传输、软件和信息技术服务类66家,文化体育类39家,其他35家。

截至2019年底,保税区域现有注册企业3.27万家,按性质分,外资企业1.08万家,内资企业2.19万家。按行业分,贸易类1.56万家,租赁和商务服务类0.86万家,科学研究和技术服务类0.28万家,物流类0.24万家,金融类0.11万家,信息传输、软件和信息技术服务类0.10万家,制造业0.03万家,其他类0.09万家。

中国自贸区行业投资机会与建议

区域经济一体化背景下中国企业对东盟直接投资的产业选择方向:

严格地说,任何国家的对外直接投资都必须解决谁去投资(企业选择)、到何处去投资(区位选择)、投资于何种产业(产业选择)以及如何投资(方式选择)等四大基本问题。产业选择是中国对外投资必须面对和解决的现实课题。

一、劳动密集型产业

根据边际产业扩展论基准,中国企业对东盟的直接投资应选择具有相对比较优势的产业进行。以此作为中国企业对东盟直接投资的切入点,不仅能够解决国内的剩余生产能力和剩余劳动力,而且有利于加快产业结构优化升级步伐。中国的劳动密集型产业相对比较成熟,伴随着经济持续快速发展,产业中的部分企业逐步掌握了一定的核心生产技术,具有相对比较优势,例如多功能的机电设备、小批量的制造技术等,这些技术和相应的产品已趋于标准化,对发达国家来说是“夕阳工业”,已受到冷落或即将被淘汰,但对于那些低于或类似于中国经济发展水平的东盟国家来说,则属于适用技术,具备相应的市场空间。此外,诸如玩具、服装等在国际竞争中属于大宗贸易产品,大型跨国企业的垄断性不强,适合中小企业去竞争。而且部分劳动密集产业如家用电器、纺织等行业,国内生产能力已相对过剩,处于比较劣势地位;而对于东盟部分国家却具有相对的比较优势,是最佳的海外投资产业。通过劳动密集产业在东盟国家的直接投资策略,可以实现产业的外部延伸和拓展,不断提高产业国际竞争力。

二、区域比较优势产业

比较优势的来源主要包括产业资源禀赋、产业技术积累以及产业创新等。不同区域由于区域间生产要素的比较优势和外部经济的差异,资源配置效益显然不同。“区域比较优势”的重点在于比较经济优势是在一定的投资区位中产生,是跨国直接投资的基本依据,也是东道国和母国双方获益的内在经济根源。因此,只要某种产业对东盟直接投资能够在一定的区域空间范围内实现,并且能为双方带来比较利益,直接投资即成为可能。显而易见,“产业选择”是将其“区位选择”包含在其中。目前中国很多产业如家用电器、小型货车和摩托车等在东盟国家具有比较优势。并且从现实情况来看,这些产品在东盟国家很受欢迎,是目前直接投资的首选对象。另外,中国某些方面的技术在世界具有一定领先地位,如建筑业、航天工业等,在条件具备的情况下,也可以到东盟国家去开展投资经营活动。

三、产品供求链长、国内连锁效应强、产业内贸易量大的产业

现阶段中国的海外直接投资属于“非资本过剩型”跨国投资,因此,在对东盟直接投资产业的选择上,必须选择产业链条长、附加值高、产业内贸易大,并且对国内产业的波及效应和升级拉动作用明显的产业开展重点投资。主要包括:一是充分发挥中国劳动力优势,利用东盟国家的资源来增加国内产品供给;二是国内制造初级产品、中间产品,东盟生产最终产品。这样既能够充分发挥中国的生产要素优势,又可以利用东盟广阔的市场带动国内相关产业发展。中国属于发展中国家,无论是商品出口还是对外直接投资,大多以资源性产品、初级产品为主,这是企业和市场选择的结果,也是中国发展对外投资的必经阶段。宏观层面上,国家应在具体的政策上引导企业向产业内贸易量大的产业投资,促进产业结构由初级产品产业向制造业和第三产业转移,带动国内产业结构优化升级。

四、技术密集型产业

当前,中国正处于经济转型期,经济发展方式由传统的低层次、粗放型扩张方式向高度化、集约化转变。因此,中国对东盟直接投资的产业选择应当符合经济发展方式转变的要求。产业经济理论表明,从长远来看,劳动密集型产业不能成为带动产业升级的主导产业,以劳动密集型产业为主的对外投资战略并不能完全促使国内产业结构升级目标的实现。考虑到对外直接投资的宏观目标,中国企业对东盟直接投资应注重技术密集型产业,尤其是技术含量高、产品附加值高的产业。这主要是由于技术密集型产业能够形成对中国产业结构高度化的直接牵引,有利于从根本上减少对外投资的非选择性损失。此外,对东盟直接投资扩展到技术密集型产业,在某种程度上能够推动劳动密集型产业发展。

五、高新技术产业

近年来,高新技术产业在世界范围内迅速兴起,成为新的投资热点。根据中国经济发展方式转变和战略新兴产业发展的需要,当前形势下,有必要加大对发达国家的前瞻性高新技术产业的学习型投资。通过借鉴和吸收国外先进的生产技术和管理经验,带动国内产业优化升级,从而创造新的比较优势。东盟国家虽然整体上属于发展中国家,但新加坡等少数国家的高科技实力仍不容忽视,这些国家的高科技行业尤其是IT行业长期处于世界领先水平。目前从中国企业对东盟直接投资的产业分布看,对高新技术产业的投资严重偏少,只占投资总额的10%左右。因此,在对东盟直接投资的过程中,对这一领域的投资应予以政策性的倾斜和支持。中国企业可以通过直接投资购买技术目标市场的企业股份,以控股方式获取其拥有的先进技术,也可以以独资方式进行竞争。

本公司出品的研究报告首先介绍了中国自贸区行业市场发展环境、自贸区行业整体运行态势等,接着分析了中国自贸区行业市场运行的现状,然后介绍了自贸区行业市场竞争格局。随后,报告对自贸区行业做了重点企业经营状况分析,最后分析了中国自贸区行业发展趋势与投资预测。您若想对自贸区行业产业有个系统的了解或者想投资中国自贸区行业,本报告是您不可或缺的重要工具。

本研究报告数据主要采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等自贸区。其中宏观经济数据主要来自国家统计局,部分行业统计数据主要来自国家统计局及市场调研数据,企业数据主要来自于国统计局规模企业统计自贸区及证券交易所等,价格数据主要来自于各类市场监测自贸区。