私人银行业务是指向特定客户群体提供的金融服务与产品。私人银行业务具有定制化特征,通常会基于客户情况做出整体的财富管理与规划,服务范围包括存贷款服务、投资管理、信托服务、遗产管理、税务筹划、保险规划、慈善事业管理、子女发展规划等。

1、中国私人财富和高净值人群显著增长

私人银行是为特定客户群体(通常是高净值人群)提供特定金融服务的机构。私人银行既可以是符合所属司法辖区监管规范的独立法人机构,也可以是隶属于金融机构(通常是商业银行)的专业部门,为客户提供私人银行服私人银行业务是指向特定客户群体提供的金融服务与产品。

私人银行业务具有定制化特征,通常会基于客户情况做出整体的财富管理与规划,服务范围包括存贷款服务、投资管理、信托服务、遗产管理、税务筹划、保险规划、慈善事业管理、子女发展规划等。

中国经济稳中求进,财富市场规模持续扩大。截至2018年底,我国私人财富总量达23.56万亿美元(约 165万亿元人民币),较2008年增长130%,增速为全球之最。

中国高净值和超高净值人群数量不断攀升,已成为带动亚太区乃至全球财富增长的有力引擎。截至 2019年底,中国高净值人群总量达132万人,较上一年增长近6.6%,占亚太区比例近20%。

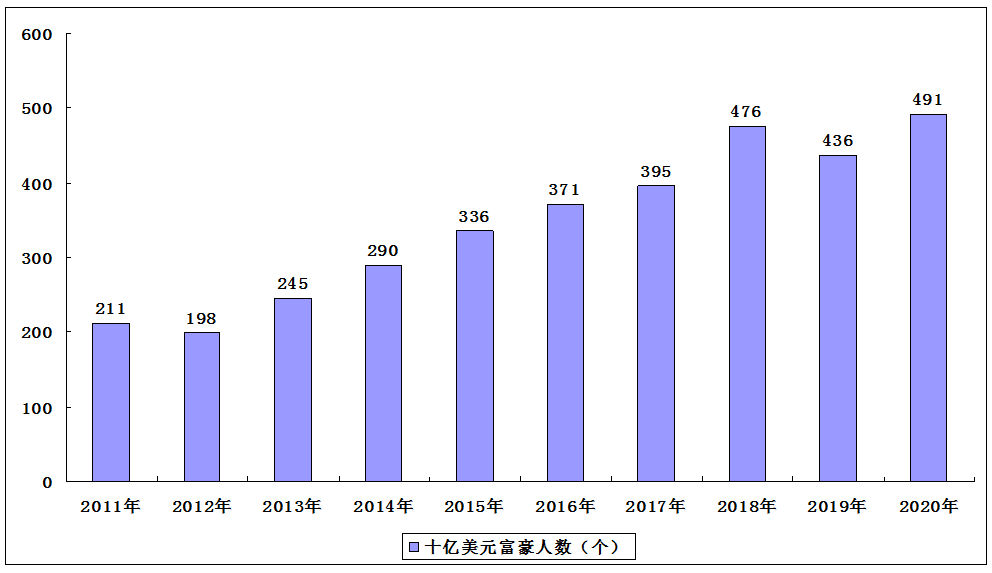

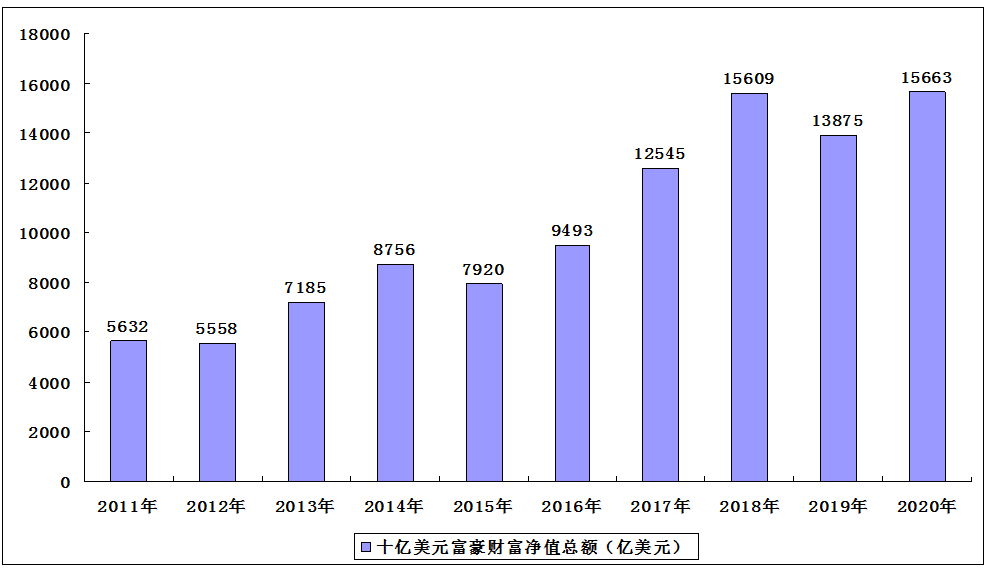

2020年,中国上榜福布斯十亿美元富豪人数达491人,财富净值总额近1.57万亿美元(约11万亿元人民币),十年复合增长率分别为8.8%和10.8%。中国百万亿规模的财富管理市场备受全球瞩目。

2011-2020年中国上榜福布斯十亿美元富豪人数

2011-2020年中国上榜福布斯十亿美元富豪财富净值总额

2、银行理财是最大的财富管理机构 保险和公募基金规模持续性上涨

2020年4月1号,中国进一步放宽外资市场准入条件,同时取消金融机构外资股比限制,银行、保险、证券、基金、期货等各行业都迎来了全面对外开放。在对外持续推进开放的同时,金融业供给侧改革也在不断深化。

2019年我国财富管理市场规模为113.58万亿元,与2018年基本保持稳定。

在中国财富管理市场机构中,银行理财仍然为主要机构。银行理财规模在2018至2019年间呈现稳健增长态势,2019年底总规模达23.4万亿元,同比增长6.17%,占总财富管理规模的20.6%。除此外,保险和公募基金的财富管理规模占比出现持续性显著上涨。

2014-2019年中国银行理财的财富管理规模的复合平均年增速为9.27%,在各类机构中处于较为稳定的水平,信托和券商资管收到资管新规的影响出现显著性下滑,而基金类(公募与私募)和衍生品类则出现大幅度增加。

受益于资本市场行情,截至2019底,公募基金资产管理规模达14.77万亿元,同比增长13.29%。证监会2019年12月6日发布《证券期货经营机构管理人中管理人(MOM)产品指引(试行)》,弥补了 MOM(Manager of Managers,管理人的管理人基金)产品细则的空缺。

2020年,证监会及发展改革委联合发布《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》,标志着我国公募REITs即将正式亮相。在多重变革利好下,公募基金未来蓬勃发展可期。

2019年是我国期货市场上市品种最多的年份,上市了包括红枣、粳米在内的6个商品期货,包括棉花、玉米在内的8个商品期权。截止2019年底,期货公司资产管理业务总规模达到1429亿元,同比增长 12%。展望未来,随着期货市场期货品种愈加丰富,期货产品风险对冲、资产配置的价值将逐渐凸显。

3、中国私人银行增速喜人

中资私人银行的资产管理规模(Asset Under Management,以下简称为“AUM”)从2018年的12.26万亿元,增至2019年的14.13万亿元,增长率达15.25%。私人银行客户数从2018年的87.51 万人,增至 2019年的103.14万人,增长率达17.86%。

截至2019年底,处于中资私人银行第一梯队、AUM超1万亿元的工商银行、农业银行、中国银行、建设银行和招商银行继续保持了行业领先位置。其中,招商银行以2.72万亿元AUM与 15.47 万人客户数量稳居第一,延续了领先优势。

工商银行、中国银行和建设银行三家私人银行在 2019 年的 AUM 与客户数量增速均超过10%,实现稳步前进。农业银行以25.20%的AUM增速和17.27%的客户数量增速位居第一梯队五家银行在2019年增长率的榜首。

4、粤北浙沪苏是最大私人银行服务需求地

根据中国银行业协会发布的数据,2019年广东省私人银行服务客户数为100912人,财富规模达到18114.71亿元,在全国省份地区中排名第一。其次是北京、浙江、上海和江苏。

本公司出品的研究报告首先介绍了中国私人银行行业市场发展环境、私人银行行业整体运行态势等,接着分析了中国私人银行行业市场运行的现状,然后介绍了私人银行行业市场竞争格局。随后,报告对私人银行行业做了重点企业经营状况分析,最后分析了中国私人银行行业发展趋势与投资预测。您若想对私人银行行业产业有个系统的了解或者想投资中国私人银行行业,本报告是您不可或缺的重要工具。

本研究报告数据主要采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等私人银行。其中宏观经济数据主要来自国家统计局,部分行业统计数据主要来自国家统计局及市场调研数据,企业数据主要来自于国统计局规模企业统计私人银行及证券交易所等,价格数据主要来自于各类市场监测私人银行。