一、产业链

电子测量仪器产业链中,上游为零部件,主要包括电子元器件、PCB、电子材料以及机电产品等;中游为6大类测量仪器,分别为示波器、波形发生器、频谱分析仪、矢量网络分析仪、电源及电子负载和万用表;下游为电子测量仪器的应用领域,电子测量仪器广泛应用于通讯、半导体、新能源、汽车电子、医疗电子、消费电子、航空航天、教育科研等领域。

二、上游分析

1.集成电路

集成电路在消费电子、高端制造、网络通讯、家用电器、物联网等诸多领域得到广泛应用,已成为衡量一个国家产业竞争力和综合国力的重要标志之一。数据显示,2021年我国集成电路产量达3594.3亿块,同比增长33.3%。2022年1-5月,我国集成电路产量达1348.75亿块,同比下降6.2%。

2.变压器

受输配电价格下降及产品浪费严重等问题的影响,2018年变压器产量小幅减少,2019年,开始恢复增长。2020年,受新冠疫情影响,我国变压器总产量规模略微下降,降至173601.2万千安伏,但较之前年份有所回升。随着我国各地特高压项目相继落地及疫情的有效控制,预计未来几年,我国电力变压器市场将持续增长,预计2022年产量规模将达194845万千安伏。

3.PCB

(1)PCB市场规模

近年来,我国印刷电路板产值增长迅速,不断引进国外先进技术与设备,发展印刷电路板行业。目前,我国已成为全球印刷电路板产值增长最快的国家。数据显示,我国印刷电路板产值由2017年的297.16亿美元增至2020年的352.49亿美元,年均复合增长率达到5.9%,高于全球平均增长水平。随着我国印刷电路板国产品牌崛起,预计在2022年我国印刷电路板产值可达到389.36亿美元。

(2)PCB市场结构

目前,我国印刷电路板细分产品主要包括多层板、软板、HDI(高密度连接板)、双面板、单面板、封装基板六大类型。数据显示,我国印刷电路板细分产品中多层板占比最大,达45.97%,远超其他产品;其次是软板,占比达16.68%;HDI占比为16.59%。此外,双面板、单面板、封装基板的占比分别为11.34%、6.13%、3.29%。

4.半导体材料

(1)半导体材料市场规模

半导体材料和设备是半导体产业链的基石,是推动集成电路技术创新的引擎。在国家鼓励半导体材料国产化的政策导向下,本土半导体材料厂商不断提升半导体产品技术水平和研发能力,逐渐打破了国外半导体厂商的垄断格局,推进中国半导体材料国产化进程。

数据显示,2017-2020年,中国半导体材料市场规模逐年增长,从2017年的76亿美元增长至2020年的94亿美元。据统计,2017-2020年,全球62座新投产的晶圆厂中有26座来自中国大陆,占比超过40%,成为增速最快的地区。随着我国半导体材料行业的快速发展,预计2022年中国半导体材料市场规模将达107亿美元。

(2)半导体材料市场构成

在半导体材料市场构成方面,硅片占比最大,占比为32.9%。其次为气体,占比为14.1%,光掩膜排名第三,占比为12.6%。此外,抛光液和抛光垫、光刻胶配套试剂、光刻胶、湿化学品、溅射靶材的占比分别为7.2%、6.9%、6.1%、4%和3%。整体来看,各细分半导体材料市场普遍较小。

三、中游分析

1.电子测量仪器市场规模

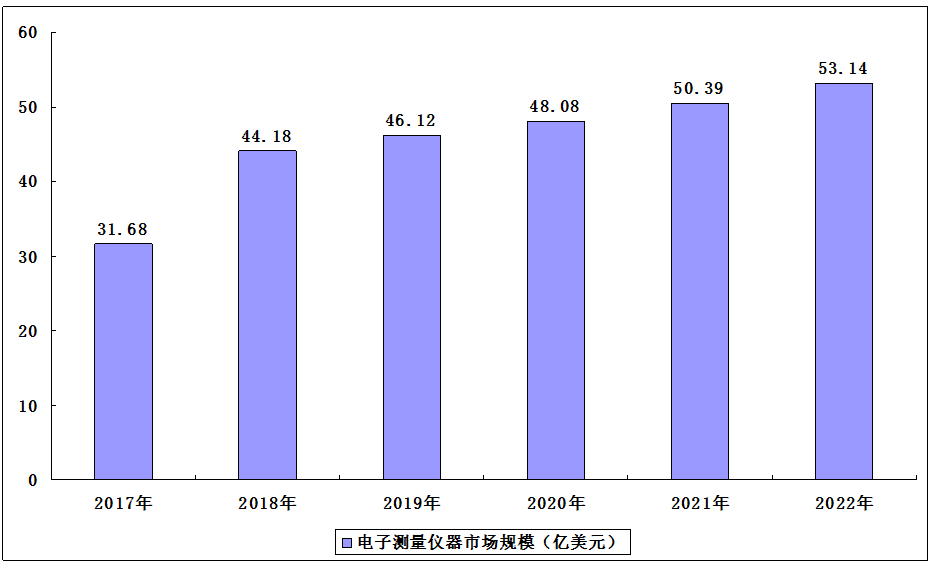

受益于政策的大力支持和下游新产业的快速发展,中国电子测量仪器市场在近几年高速增长,电子测量仪器中国市场占全球市场的比重约三分之一,是全球竞争中最为重要的市场之一。数据显示,中国电子测量仪器的市场规模由2017年的31.68亿美元增至2020年的48.08亿美元,预计2022年其市场规模将增至53.14亿美元。

中国电子测量仪器的市场规模

2.电子测量仪器行业市场结构

中国电子测量仪器市场按细分领域可分为射频类仪器、示波器、电源与电子负载、波形发生器。近年来,中国电子测量仪器市场呈增长趋势,2020年在中国电子测量仪器市场中射频类仪器占比最大,为13.8%,其次示波器、电源与电子负载、波形发生器、其他产品的占比分别为9.2%、6.4%、2.2%、68.4%。

3.射频类仪器市场规模

在电子测量行业中,无线通信与射频微波测试仪器的应用场景与通信行业紧密联系。在5G的落地过程中,每个流程都涉及到大量的测试环节,包括确定5G空中接口、验证新技术的性能、优化5G网络部署等。以验证新技术的性能为例,与4G相比,5G的频谱组合场景复杂,既有低频段的Sub-6GHz,又有毫米波。每项新技术都需要专门的测试解决方案,因此对无线通信与射频微波测试仪器的需求迅猛增加。

数据显示,随着中国大力推广5G商用化,中国射频类仪器(不含综测仪)市场的增长速度高于全球水平,从2017年的5.66亿美元增长至2020年的6.65亿美元,预计2022年将达到7.60亿美元。

4.示波器市场规模

示波器是应用最广泛的测量仪器产品,而其中数字示波器在市场规模、应用范围上均占主导地位。数据显示,中国示波器市场规模从2017年的3.50亿美元增长至2020年的4.41亿美元,年均复合增长率8.0%。

随着电子工业的持续高速发展,信息技术产品的智能化、网络化以及集成化程度逐步提高以及半导体、5G、人工智能、新能源、航天航空等行业驱动,示波器具有良好的发展前景,预计2022年其市场规模将进一步达到5.17亿美元。

5.电源与电子负载市场规模

数据显示,中国电源与电子负载市场规模从2017年的2.67亿美元增长至2020年的3.09亿美元,年均复合增长率5.0%。展望未来,预计我国电源与电子负载市场规模的增长趋势将持续下去,2022年其市场规模将达到3.44亿美元。

6.波形发生器市场规模

波形发生器是一种能产生各种频率、波形和幅度电信号的设备。在测量各类电子系统的振幅特性、频率特性、传输特性及其他电参数时,波形发生器常被用作提供测试信号的激励源。数据显示,2020年中国波形发生器市场规模为1.06亿美元,同比增长5.0%。预计2022年其市场规模将进一步达到1.17亿美元。

四、下游分析

1.半导体市场规模

我国本土半导体行业起步较晚。但在政策支持、市场拉动及资本推动等因素合力下,中国半导体行业不断发展。步入21世纪以来,我国半导体产业市场规模得到快速增长。数据显示,中国半导体市场规模由2016年的4336亿元增长至2020年的8848亿元,年均复合增长率达19.5%。2022年中国半导体市场规模将达11008亿元。

2.汽车电子市场规模

随着汽车智能化和电动化趋势的影响,汽车电子广泛应用于汽车各种领域中。受益于汽车电子市场的快速成长,汽车电子类应用逐渐成为全球被动元件大厂的支柱性收入。

近年来,中国汽车电子市场规模一直保持稳定增长,2020年其市场规模达1029亿美元,同比增长7.3%;2021年我国汽车电子市场规模达1104亿美元。预计2022年我国汽车电子市场规模将进一步增长至1181亿美元。

3.消费电子行业市场规模

由于我国居民消费水平不断提升,消费电子产品市场需求持续增长,促进了我国消费电子行业健康快速发展。数据显示,2017年我国消费电子市场规模为16120亿元,2021年增至18113亿元,市场规模庞大。随着我国新冠肺炎疫情形势好转以及市场需求的恢复,预计2022年我国消费电子市场规模将达18649亿元,同比增长3%。