PCB,中文名称为印制电路板,是重要的电子部件,是电子元器件的支撑体,是电子元器件电气相互连接的载体。AI热催升高端PCB市场需求,高端HDI等供应持续吃紧,相关厂商产能利用率亦处于高位。

一、产业链

PCB产业链上游为原材料,包括覆铜板、铜箔、铜球、半固化片、金盐、干膜、油墨等;中游为PCB的制造,可分为刚性板、挠性板、刚挠结合板、封装基板等;下游广泛应用于消费电子、服务器、汽车电子、工业控制、航空航天、医疗器械等领域。

PCB产业链以上游关键材料(如覆铜板、铜箔)为基础,中游通过刚性板、柔性板及封装基板等多元化制造工艺,支撑下游消费电子、汽车电子、服务器等广泛应用场景。当前发展聚焦于高端材料国产化(如ABF膜)、高精密加工技术突破(≤20μm线宽)及新兴需求(AI服务器、智能汽车)驱动,未来趋势将围绕材料创新(低损耗介质)、工艺整合(嵌入元件技术)及绿色制造(减铜减废工艺),推动产业链从规模扩张向高附加值技术领域升级转型。

二、上游分析

1.成本结构

PCB成本结构中,原材料占比约60%,其中占比最高的是覆铜板,达27.31%。其次分别为半固化片、人工费用、金盐、铜球、铜箔、干膜、油墨,占比分别为13.8%、9.53%、3.8%、1.4%、1.39%、1.37%、1.23%。

2.覆铜板

(1)产量

中国已成为全球最大的覆铜板生产国。2023年中国覆铜板产量约为10.2亿平方米,同比增长12.09%,2024年约为10.9亿平方米。2025年中国覆铜板产量将增长至11.7亿平方米。

(2)企业布局情况

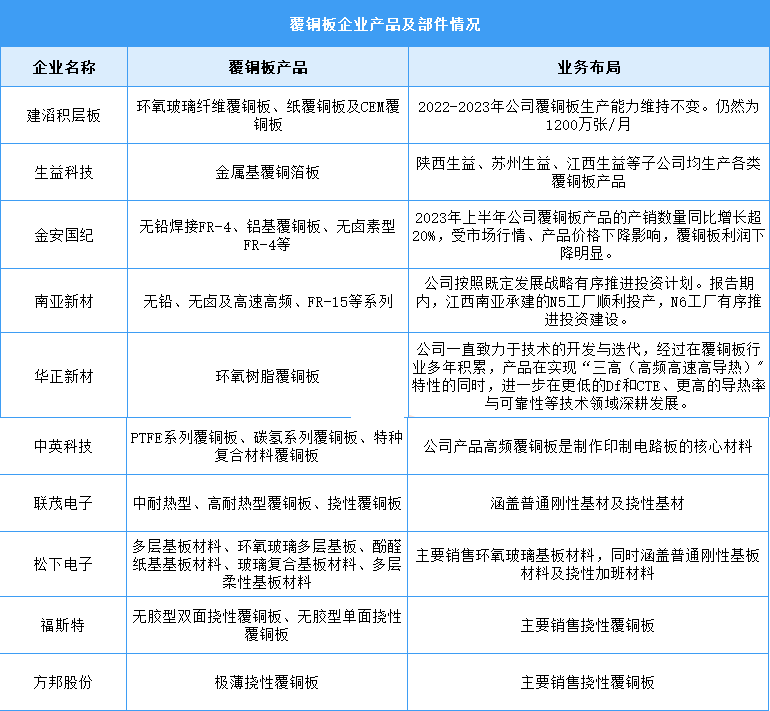

覆铜板行业代表性公司业务布局来看,大部分企业以生产及销售普通刚性覆铜板为主,少部分仅企业生产及销售刚性覆铜板和挠性覆铜板,极少数部分专注于高频覆铜板及环氧树脂型覆铜板这些高技术产品。

3.半固化片

半固化片行业呈现“高端化+国际化”趋势,头部企业通过技术迭代(如高频高速材料、环保无卤素工艺)和产能全球化布局(东南亚/欧洲建厂)巩固优势。国内企业如生益科技、联茂电子在通信和消费电子领域占据主导,而南亚新材、台光电子则发力汽车电子及半导体封装市场。未来竞争将聚焦于超低介电损耗技术、智能化生产及绿色供应链整合。

4.铜箔

(1)市场规模

当前复合铜箔已进入材料认证、装车试验关键节点,有望实现复合铜箔规模化应用0到1的突破。2022年中国复合铜箔市场规模达到46.9亿元,2023年达到约92.8亿元。2024年中国复合铜箔市场规模将达到182.1亿元,2025年达到291.5亿元。

(2)重点企业分析

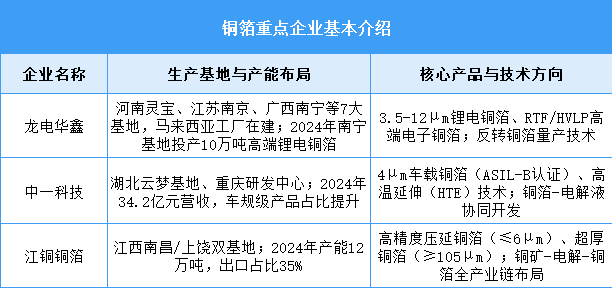

铜箔行业呈现“高端化+全球化”竞争格局,头部企业通过技术迭代(如4μm以下铜箔、复合集流体)和产能扩张(东南亚/欧洲建厂)巩固优势。国内企业如龙电华鑫、亨通股份在反转铜箔等进口替代领域突破,而国际巨头(如三井金属、日矿)则加速布局中国高端市场。未来竞争将聚焦于技术代差(如3μm量产)、绿色制造(能耗降低20%)及产业链整合(铜矿-加工一体化)。

三、中游分析

1.全球市场规模

2023年全球PCB市场规模为783.4亿美元,同比下降4.2%,2024年约为880亿美元。随着AI技术的普及和新能源车的抢市,AI服务器和车用电子相关的PCB需求显著提升,成为产业成长的重要驱动力。2025年全球PCB市场规模将达到968亿美元。

2.中国市场规模

从国内来看, 2023年中国PCB市场规模达3632.57亿元,较上年减少3.80%,2024年约为4121.1亿元。2025年中国PCB市场将回暖,市场规模将达到4333.21亿元。

3.市场结构

目前,我国多层板占比超过四成,占比达47.6%。其次,HDI板在市场中也占据了一席之地,占比约为16.6%。其次分别为单双面板、柔性板、封装基板,占比分别为15.5%、15.0%、5.3%。

4.重点企业分析

目前,PCB产业A股上市相关企业中,广东省分布最多,共29家。江苏省和江西省分别有7家和4家,排名第二第三。

四、下游分析

1.消费电子

(1)手机

在国家消费补贴及相关政策的推动下,中国手机市场需求增加。2024年全年中国智能手机市场出货量约2.86亿部,同比增长3.6%,时隔两年触底反弹。2025年中国智能手机出货量将达到2.91亿部。

(2)电脑

Canalys数据显示,2024年个人电脑出货量约为2.56亿台,同比增长3.64%,全球PC市场趋于稳定,并于2025年全盘复苏,进入商用市场更新周期。其中,PC市场在第四季度实现连续5个季度的增长,台式电脑、笔记本和工作站的总出货量达到6740万台,增长4.6%。

2.汽车电子

我国是全球最大的汽车和新能源汽车产销国,近年来,我国汽车电子行业稳步发展,产业能力不断提升。2024年中国汽车电子市场规模约为1.22万亿元,较上年增长10.95%。025年中国汽车电子市场规模将达到1.28万亿元。