模拟芯片可实现模拟信号和数字信号的相互转化,主要应用于计算机、无线通信、汽车电子和工业。目前国内模拟芯片行业市场空间大,国产化率低,当前国产企业份额和料号覆盖率都有较大提升空间。

一、产业链

模拟芯片产业链上游为材料及设备,材料包括硅片、光刻胶、溅射靶材、电子特气、封装材料、光掩膜等,设备包括光刻机、刻蚀机、薄膜沉积设备、涂胶显影设备、单晶炉、离子注入设备等;中游为模拟芯片,主要为信号链芯片、电源管理芯片、射频芯片;下游应用于通信、汽车电子、消费电子、医疗器械、工业、航空航天等领域。

模拟芯片产业链以上游精密材料与设备(12英寸硅片平整度≤0.3nm、DUV光刻套刻精度≤1.5nm)为制造基石,中游三大技术分支——信号链芯片(24位ADC精度±1LSB)、电源管理芯片(转换效率>95%)、射频芯片(PAE>50%)形成差异化产品矩阵;下游深度渗透汽车电子(BMS检测精度±0.1mV)、工业控制(漂移<1ppm/℃)、消费电子(GaN快充)、医疗(ECG噪声<1μV)及通信(5GPA线性度±0.1dB)六大场景。未来将突破车规级可靠性(AEC-Q100认证)、高性能集成(SiP系统封装)、特种工艺开发(BCD工艺耐压>100V),亟需攻克射频前端国产化(滤波器自主率<10%)、先进封装热管理(热阻<1℃/W)等瓶颈,以响应新能源汽车电控系统(芯片占比40%)、AI服务器电源(密度>150W/in³)等高增长需求。

二、上游分析

1.硅片

(1)市场规模

大尺寸硅片产能持续扩张,但大尺寸衬底成本压力与成熟制程依赖挤压利润空间,模拟芯片因对制程要求较低,仍是8英寸硅片核心需求来源。2019-2023年中国半导体硅片市场规模从77.10亿元增至123.30亿元,年均复合增长率达12.45%。2024年中国半导体硅片市场规模将达到131亿元。

(2)重点企业分析

与国际主要半导体硅片供应商相比,中国大陆半导体硅片厂商市场份额较小,技术工艺水平以及良品率控制等与国际先进水平相比仍具有显著差距。国内半导体硅片龙头企业沪硅产业、立昂微、TCL中环、中晶科技等。

2.光刻胶

(1)市场规模

KrF/ArF光刻胶国产化加速,但高端EUV胶仍被日美垄断,模拟芯片制造依赖成熟制程光刻胶,推动中端产品需求放量。2023年我国光刻胶市场规模约109.2亿元,2024年约增长至114.4亿元。2025年我国光刻胶市场规模可达123亿元。

(2)重点企业分析

光刻胶的应用领域主要为半导体产业、面板产业和PCB产业。从细分市场来看,在半导体光刻胶市场,由于技术含量最高,市场主要由JSR、东京应化、信越、杜邦、富士等国际巨头垄断。

3.电子特气

(1)市场规模

特种气体纯度要求极高,本土企业突破蚀刻/掺杂气体技术,模拟芯片制造中气体成本占比超15%,国产替代直接降本增效。2023年中国电子特气市场规模249亿元,2024年市场规模约262.5亿元,随着集成电路和显示面板等半导体产业的快速发展,电子特气的需求将持续增长,2025年中国电子特气市场规模将达279亿元。

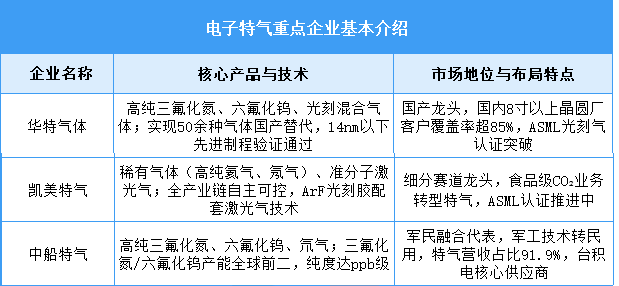

(2)企业布局情况

中国电子特气行业形成差异化格局,核心特点有三:技术聚焦光刻气、高纯掺杂气体等高端制程突破,国产化进程在半导体制造、光伏及面板领域加速替代进口并打入全球供应链,产能布局向含氟特气全球领先和军民融合等多领域协同拓展,呈现“高端突破-国产替代-多场景支撑”的一体化发展体系。

4.半导体设备

(1)市场规模

光刻/刻蚀设备国产化率提升,但28nm以下设备进口依存度高,模拟芯片因多采用成熟制程,成为国产设备验证与渗透突破口。2023年中国半导体设备市场规模约为2190.24亿元,占全球市场份额的35%,2024年约为2230亿元。2025年中国半导体设备市场规模将达2300亿元。

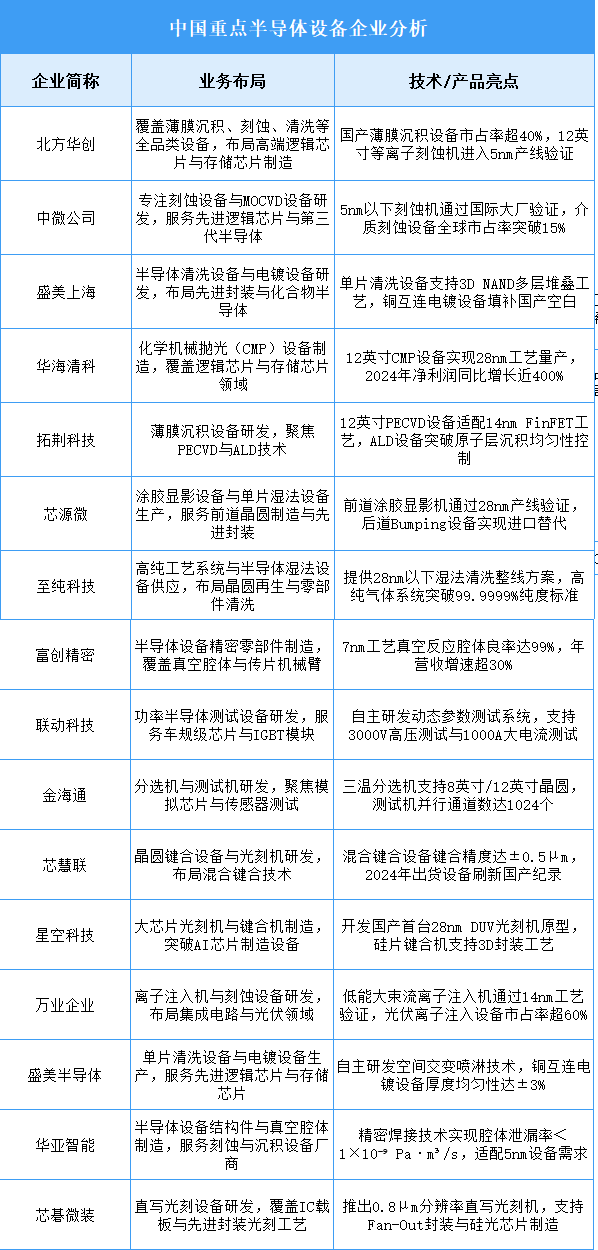

(2)重点企业分析

半导体设备行业正加速突破光刻、刻蚀、量检测等关键环节的技术壁垒,通过国产替代与政策驱动形成全产业链协同。企业聚焦高端制程设备研发与核心零部件自主化,依托AI与智能制造技术优化工艺效率,同时在关税规则重塑下拓展国际竞争力。行业呈现“设备-材料-制造”垂直整合趋势,技术创新与产能扩张双轮驱动下,本土供应链韧性持续增强。

三、中游分析

1.全球市场规模

模拟芯片行业正从库存调整周期中稳步复苏,新能源汽车、AIoT设备及工业自动化驱动需求扩张,推动整体市场规模扩容。2023年全球模拟芯片市场规模约为845亿美元,同比增长12.19%,2024年约为946亿美元。2025年全球模拟芯片市场规模将超过1000亿美元。

2.中国市场规模

中国模拟芯片企业在政策支持下加速国产替代,市场规模总量扩张但利润空间分化,行业从“低端内卷”转向“高端突破”。 2023年中国模拟芯片市场规模约为3026亿元,同比增长9.05%,2024年约为3250亿元。2025年中国模拟芯片市场规模将增长至3431亿元。

3.投融资情况

尽管面临国际巨头价格战和技术壁垒压力,但国产厂商凭借定制化服务与生态协同,正从边缘替代向核心市场渗透,驱动投融资向具备垂直整合能力的头部企业集中。IT桔子数据显示,2025年上半年已披露投资事件共31起,已披露融资金额约25.28亿元。

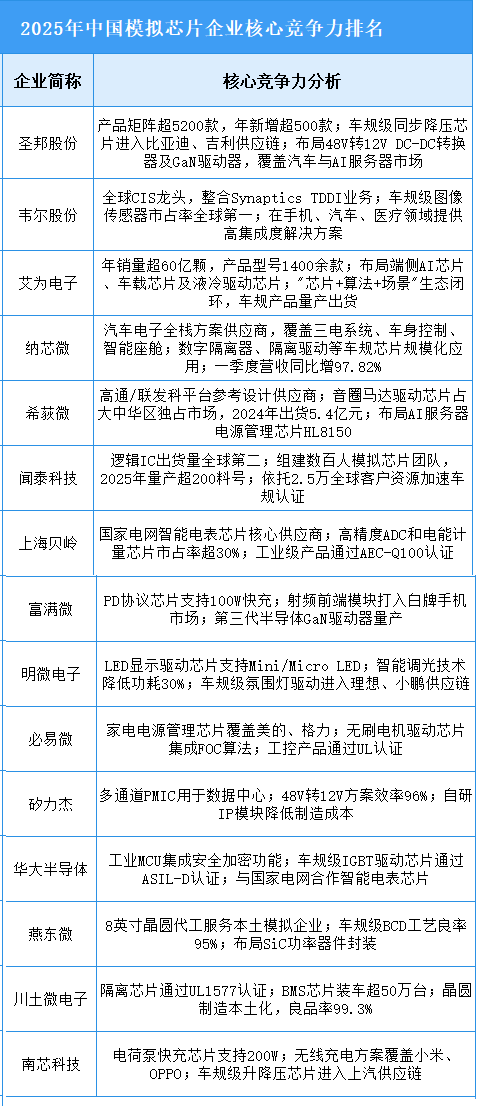

4.企业核心竞争力排行

中国模拟芯片产业已形成多元化技术路线与市场覆盖,头部企业通过深化国际平台合作、整合核心技术专利、构建全栈解决方案加速国产替代进程。在汽车电子领域,本土企业实现三电系统与智能座舱芯片规模化应用;消费电子领域,快充、光学防抖等细分赛道打破海外垄断;工业与AI领域则依托高精度信号链、多相供电架构提升全球竞争力。产业链自主化成为核心壁垒,晶圆制造本土化、车规级封测能力及第三代半导体布局推动国产化率从12%向25%跃进,下游需求从“可用”向“好用”升级驱动技术超越。

5.重点企业分析

目前,中国模拟芯片相关A股上市企业主要分布在广东省,共15家,上海市共10家,排名第二。北京市和浙江省均为7家,并列第三。

四、下游分析

1.应用领域分布情况

模拟芯片广泛应用于消费类电子、通讯设备、工业控制、医疗仪器、汽车电子等领域。从应用占比来看,模拟芯片在通信领域应用最广,占比36.2%。其次,模拟芯片在汽车电子、工业领域占比分别为24.3%、20.5%。在消费电子、计算机领域占比分别为10.5%、7.2%。

2.通信业

模拟芯片用于信号的调制解调、放大与滤波,确保通信设备(如基站、手机)的信号稳定传输与抗干扰能力,支撑5G/物联网高频通信需求。2025年上半年,通信业运行基本平稳。电信业务量收保持增长,电信业务总量增长较快。上半年,电信业务收入累计完成9055亿元,同比增长1%。按照上年不变价计算的电信业务总量同比增长9.3%。

3.汽车电子

模拟芯片驱动传感器信号采集(温度/压力)、电源管理(BMS/电机控制)及智能驾驶系统,助力新能源汽车实现高精度控制与能效优化。中国是全球最大的汽车和新能源汽车产销国,近年来,我国汽车电子行业稳步发展,产业能力不断提升。2024年中国汽车电子市场规模约为1.22万亿元,较上年增长10.95%。2025年中国汽车电子市场规模将达到1.28万亿元。