风电作为一种清洁能源,其发展势头迅猛,而支撑起这一蓬勃发展态势的背后,是一个庞大而复杂的产业链。这个产业链犹如一条紧密相连的纽带,将各个环节紧密交织在一起,共同推动着风电行业的前进与发展。

一、产业链

风电设备上游为原材料与零部件供应,主要包括叶片、塔筒、风电机组等,代表上市企业有时代新材、天顺风能、日月股份等。风电设备中游为风电整机制造,主要分为陆上风机和海上风机,代表性企业包括金风科技、运达股份、东方电气、明阳智能、电气风电、远景能源等企业。风电设备下游为风电场的建设及运营。

二、上游分析

(一)塔筒

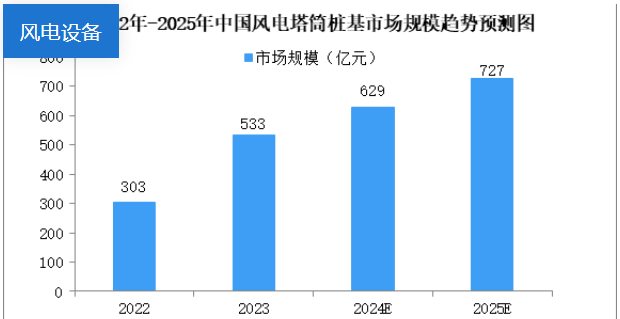

1.市场规模

风机塔筒是风电机组和基础环间的连接构件,传递上部数百吨重的风机重量,是实现风电机组维护、输变电等功能所需重要部件。2022年中国风电塔筒桩基市场规模约为303亿元。自2023年开始,我国塔筒桩基市场规模将进入新的增长周期,市场规模达到约533亿元。2024年市场规模将达到629亿元,2025年达到727亿元。

2.重点企业

风电塔筒,作为风力发电系统中不可或缺的关键组成部分,承载着支撑风力发电机组、保障其稳定运行的重要使命。在中国,风电塔筒行业经历了多年的发展与沉淀,已然涌现出一批极具影响力和竞争力的重点企业。

(二)叶片

1.市场规模

叶片是风电最基础的关键零部件之一,是影响风力发电效率的关键因素之一。平价时代机组大型化和零部件大尺寸化是未来风电发展的趋势。2023年中国风电叶片市场规模约为442亿元,较上年增长19.14%。2024年中国风电叶片市场规模将增长至476亿元,2025年增至562亿元。

2.重点企业

风电叶片行业经历了多年的发展与沉淀,涌现出了一批优秀的重点企业。

(三)轴承

1.市场规模

2023年中国轴承市场规模约2785亿元,同比增长10.82%。2024年中国轴承市场规模将超过3000亿元。

2.重点企业

风电轴承在风电设备中发挥重要作用,它犹如精密的“关节”,连接着风机的各个关键部件,确保风机的稳定运行和高效发电。众多企业在这个领域深耕细作,不断创新和突破,为中国风电轴承行业的发展贡献着力量。

(四)铸件

1.产能

随着风机产业快速发展,风电铸件规模需求稳步向前。2023年中国风电铸件产能246万吨,同比增长15.0%。2024年中国风电铸件产能将增长至269万吨。

2.重点企业

中国风电铸件主要企业包括日月股份、广大特材、金雷股份、吉鑫科技、天奇股份。

(五)电缆

1.市场规模

电线电缆作为电力传输和分配的核心组件,在全球范围内的需求确实呈现出不断增长的趋势。2023年我国电线电缆产量约为6203万千米,同比增长4.7%。未来,随着可再生能源的发展和智能电网的建设,电线电缆需求将不断增长。2024年我国电线电缆产量有望达6531万千米。

2.重点企业

风电电缆行业经历了多年的积累与沉淀,涌现出了一批优秀的重点企业。

(六)电气

风电电气企业为中国风电事业的发展做出了卓越贡献。

(七)轮毂

风电轮毂连接叶片与主轴,其性能和质量直接影响着整个风电机组的运行效率和稳定性。在中国的风电领域,有一批优秀的企业在风电轮毂的研发、生产和销售等方面表现出色。

(八)齿轮箱

齿轮箱推动着风电技术的不断进步和风电能源的高效利用。众多优秀的企业在这个领域中崭露头角。

(九)胶黏剂

随着风电产业的持续升温,中国风电粘合剂行业也涌现出了一批优秀的重点企业。

三、中游分析

1.风电累计装机容量

我国在风电技术研发和生产方面不断增加投入、提升技术水平和产能,已成为全球领先的风电制造国家。截至2023年底,国内风电累计装机超过19.5万台,共计47460万千瓦,同比增长20%。2024年中国风电累计装机容量将达到56498万千瓦。

2.装机容量占比情况

截至2023年底,3.0MW以下(不含3.0MW)风电机组累计装机容量占比从2022年的67.3%下降到56.1%;3.0MW至5.0MW(不含5.0MW)风电机组累计装机容量占比为21.3%,比2022年下降了约1个百分点;5.0MW及以上风电机组累计装机容量占比达到22.5%,比2022年增长了约10个百分点。

3.各省十四五海风建设规划

海风建设加速。中国海上风电在“十四五”期间规划的装机空间颇为可观。沿海多个省份纷纷出台了针对“十四五”的海上风电规划,据统计,各省海上风电新增装机规模总计约达50GW,2025年累计并网容量将超过60GW。

4.海外风电建设规划

全球风电装机高增,企业获得出海机遇。海外风电建设需求旺盛。在“俄乌冲突”爆发后,欧洲正在加速发展可再生能源,以实现能源安全。

5.竞争格局

截至2023年底,前5家整机制造企业累计装机市场份额合计为59.8%,前10家整机制造企业累计装机市场份额合计为85.1%,其中:金风科技累计装机容量超过1亿千瓦,占国内市场全部装机的22.7%;远景能源累计装机容量超过6000万千瓦,明阳智能累计装机容量接近5000万千瓦,占比别为12.9%和10.4%;运达股份和电气风电累计装机占比分别为7.4%和6.4%。

6.陆上累计装机容量

截至2023年底,在我国陆上风电累计装机容量中,前5家整机制造企业累计装机容量合计占比为59.5%,前10家整机制造企业累计装机容量合计占比为84%。

7.海上累计装机容量

截至2023年底,我国海上风电累计装机容量超过100万千瓦的整机企业有电气风电、明阳智能、远景能源、金风科技、中国海装和东方电气,这6家企业海上风电机组累计装机容量合计为3652.4万千瓦,占全部海上风电累计装机容量的96.9%。

8.重点企业

风电设备行业包括风电设备的零部件制造、风电整机制造及风电厂建设运营三个环节。当前,我国已成为世界第一大风电整机装备生产国,市场规模庞大,上市公司多在风机制造、风电场开发建设、运行维护等业务布局。

四、下游分析

1.用电量

近年来,我国用电量持续增长。国家能源局数据显示,2024年1~9月,全社会用电量累计74094亿千瓦时。从分产业用电看,第一产业用电量1035亿千瓦时,同比增长6.9%;第二产业用电量47385亿千瓦时,同比增长5.9%;第三产业用电量13953亿千瓦时,同比增长11.2%;城乡居民生活用电量11721亿千瓦时,同比增长12.6%。

2.规模以上风电发电量

从2019年到2023年,我国规模以上风力发电量呈现逐年增长的趋势。2019年的发电量为3577亿千瓦时,到2023年增长到8090亿千瓦时,增长幅度显著。截至2024年9月,规模以上风力发电量为6733亿千瓦时,虽然数据只涵盖了前三季度,但已经接近2022年全年的发电量,显示出2024年有望继续保持增长态势。